Menaskop: ICO (ito/tge): итоги 2018 года. Scam - не про ICO!

Итак, отрасль ICO признали скамом... Но кто? В первую очередь - те, кто сделал кризис 2008 года: банки, рейтинговые агенства и иже с ними. Во вторую - те, кто верит данным, не имеющим под собой никакой основы.

Как показал (и доказал) в полугодовом отчёте - никаких оснований говорить об уровен скама в ICO выше 14-15% - нет: а этот процент - многим ниже, чем в vc/банках (30%/25%). Попробуем теперь обобщить ещё несколько отчётов и найти ту самую "золотую середину".

Скам - это

- Субъективный - собственно, мошенничество в любой форме/виде, когда "проект" не собирается ничего делать, а просто хочет украсть (явно или нет) средства у инвесторов/участников. Умысел: прямой или косвенный.

- Объективный скам - когда команда/фаундер не имеют необходимого опыта и инвестор/участник в результате не получает: ни продукта, ни вложенных средств (прибыль в данном случае - побочный, необязательный компонент в силу правовой и экономической сущности ICO). Неоумышленное деяние: легкомыслие или небрежность.

Всё: остальные случаи скамом признать нельзя или нужно пересмотреть основы работы (IT) стартапов:

- Признание скамом проекта рейтинговым агенством/банком и прочее - не годится: причин много, пример - кризис 2008 года, где ангажированность таковых мнений видна, если только они не подкреплены открытыми и верифицирумыми данными.

- Скамом нельзя признать проект при понижении цены токена, ибо тогда скамом были все бы компании в любой кризис: хоть в 2007-2009, хоть в 1997-1998... Или - буквально вчера - Apple ;)

- Скамом тем более нельзя признать проект, имеющий готовое open source решение, поскольку ни одно ICO не гарантирует доход от продажи и других действий с токенами (исходя из анализа WP), а проводится как вид краудфандинговой компании.

- И так далее: в первую очередь это касается "признания со стороны сообщества", потому как комьюнити грязью слова "скам" обливало, особенно русскоязычное комьюнити, в том числе и вполне успешные проекты.

Прямые доказательства

- В отчёте об ICO с 2013 по первое полугодие 2018 команда Synergis уже публиковал сводку от ICO GLOBAL MARKET STATS, где показатель максимальной "скамовости" составил 14.1%

- Методом от обратного бьётся самый негативный "отчёт об ICO с капитализацией более $50 000 000", утверждающий якобы о 78% скам-составляющей (найти, кстати, отсылку на оригинал не так-то просто, но находится он на сайте Bloomberg).

Подробней об этом:

- Во-первых, самый важный тезис, что речь идёт именно о проектах с капитализацией более 50 млн долларов, а не об ICO рынке в целом.

- Во-вторых, проектов таких не так много и поэтому не сложно рассчитать их показатели и проверить правдивость/ложность утверждения выше.

Например, до марта 2017 года - подобных вообще не было.

Далее: Bloomberg даёт отсылку к известному ресурсу - https://coinmarketcap.com/ru/tokens/: как видим, по выборке ТОП-100, а именно капитализация этих проектов превышает $50 000 000, полных скамов нет. Даже такие проекты, весьма не успешные, как MobileGo продолжают работать и более того - в моментах выдавали явную, хоть и не оговариваемую, прибыль, чаще всего - превышающую 100%.

Более того: в самом исследовании есть несколько таблиц (см., скажем, стр. 13-14) с описанием различных параметров, но нет банального перечисления тех проектов, кои заявлены (и по каким критериям?) в качестве скама.

Кроме того, в данном отчёте есть явные расхождения даже с официальным данными: скажем SEC, заблокировав ICO Centra, заявила о $32 000 000 собранных средств, в очёте цифра превышает $49 700 000: откуда именно и на основании чего взятые ещё целых 17,7 млн? это больше - чем половина от изначальной суммы.

Теперь о проектах: EOS - работает на каждой части сборов и имеет мощнейшее комьюнити (как бы сильно он ни был мне не люб - Menaskop); Filecon $257 000 000,00 - первые тесты пройдены, всё в рамках RoadMap; Tezos $232 320 000,00 - несмотря на все решения гос. органов работает и успешно; Bancor $153 000 000,00 - аналогочно; The DAO $150 000 000,00 - хочется многим назвать скамом, но это 100% не так, потому как инвесторы получили не только средства, но и бонусы в виде ETC; Status $107 600 000,00

и Kin $89 500 000,00, как и TenX $83 100 000,00 или Brave $73 000 000,00 - в деле;

- Salt $54 500 000,00 - единственный из проектов, в чьей судьбе пока разбираемся; Mobilego $52 000 000,00 проанализировано здесь и да - у них явно всё не гладко, но никаких данных об обмане инвесторов до сих пор нет; KyberNet. $49 300 000,00 и Dragon $320 000 000,00...

В общем:

- Никаких подверждённых данных о 78% скама в ICO с капитализацией выше 50 млн. долларов не найдено, впрочем, как и в сфере в целом - тоже

- В самом исследовании такая аналитика в принципе не проводится.

- Если речь идёт о таких проектах, как Envion - необходимы чёткие обоснования сборов, а равно и их растраты; если о таких, как Polkadot ($144 000 000) - то стоит учесть, что эти цифры никак не тянут на 78%.

А теперь...

Pincoin, Arisebank, Savedroid

Зачем выносить в отдельный подраздел три проекта? Цитирую: "по данным исследования, общее финансирование ICO в 2017 составило $11,9 миллиардов — $1,34 миллиона (11%) из них пришлось на скам-проекты. Подавляющее большинство средств было направлено на три крупных проекта: Pincoin ($660 миллионов), Arisebank ($600 миллионов) и Savedroid ($50 миллионов). Это свидетельствует о том, что, хотя большая часть ICO оказались мошенниками, они все же получили очень мало финансирования по сравнению с общими сборами средств посредством ICO в целом".

Ниже - вырезка из годового отчёта об ICO (ссылка появится позже здесь):

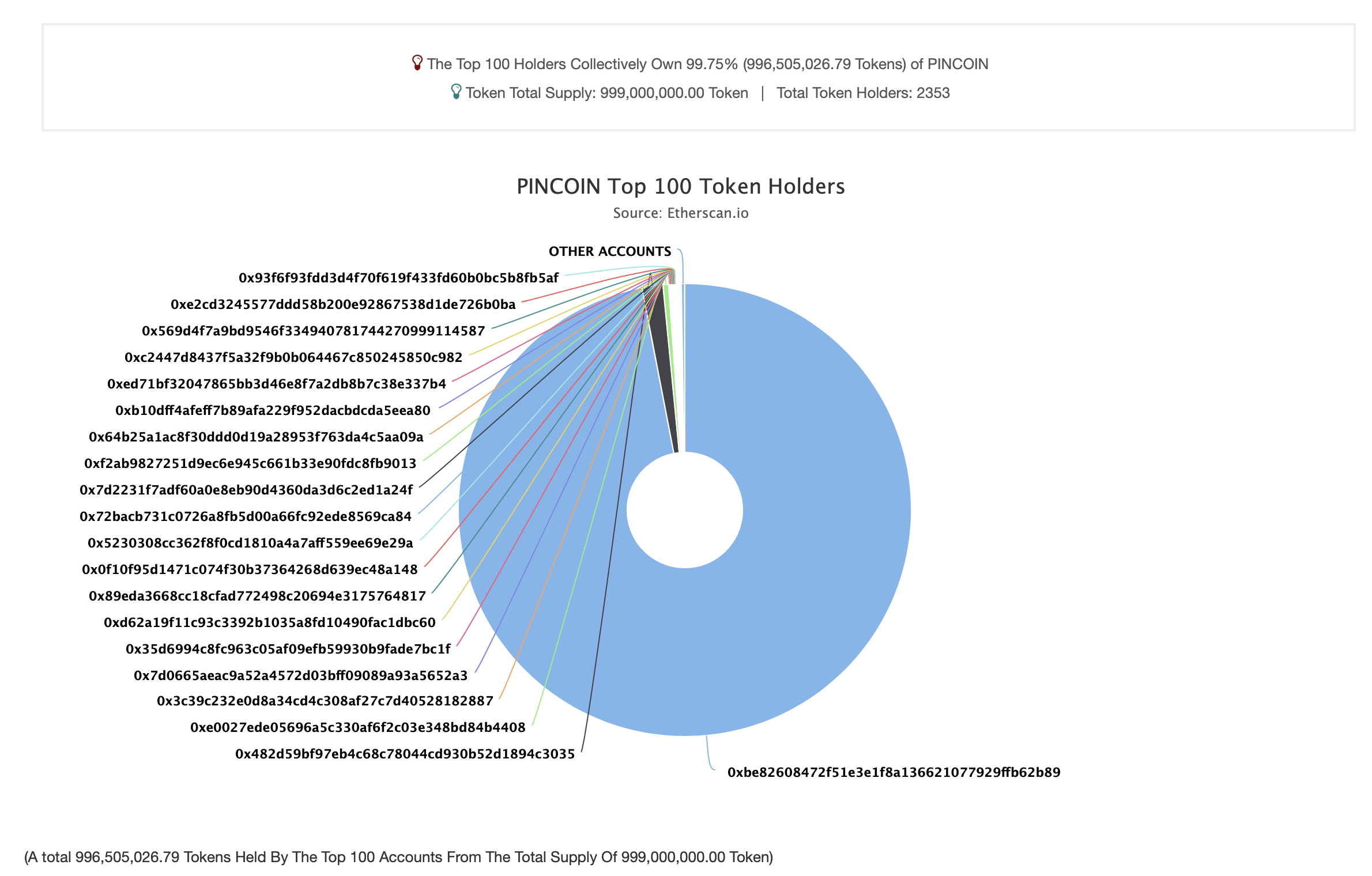

"Как видно из диаграммы - основным держателем токенов является https://etherscan.io/address/0xbe82608472f51e3e1f8a136621077929ffb62b89, то есть собственно - сам эмитент токенов Pincoin.

Дальше - ... банальная схема:

- Аккаунт 0xbe82608472f51e3e1f8a136621077929ffb62b89 получает 335 ETH от 0x002d2da9fc7e2cdd4202e0e4c6c5619a025eb5ea

- В свою очередь 0x002d2da9fc7e2cdd4202e0e4c6c5619a025eb5ea принимает деньги от двух кошельков - 0xe1f986039b40665b8f37d6f22c7715e02d604048 и 0x57476d7f8bcc8d074a56f484a8ee963dbd0479e8, которые, как и в других случаях, являются кошельками-обменниками.

- Далее - стандартные накрутки" через биржи/обменники.

"Почему, спросите, нельзя считать аккаунты-обменники конечными бенефициарами? Во-первых, очень странным выглядит совпадение, что для хранения крупных сумм используются не холодные, но горячие кошельки, а, во-вторых, что важнее, совершенно невозможно привязать к аккаунтам бирж хранение токенов, потому как они не выдают приватных ключей, если подробнее, то это звучит так: “... самая большая проблема, возникающая при использовании кошелька биржи – вы не можете управлять купленными токенами. В большинстве случаев криптовалютный смарт-контракт ICO отправит токены назад на кошелёк, с которого пришёл депозит. Если это кошелёк биржи, то и токены будут принадлежать бирже. Этот способ покупки токенов влечёт много проблем, потому что конечный пользователь не может заявить право на токены, ведь у него нет личного (читай - приватного) ключа”.

"... аспект, вызывающий недоумение у любого аналитика, - цифры ущерба: от $769 000 000 до $2 000 000 000. Такое ощущение, что Правительство и СМИ считают, что эти средства, особенно для небогатой азиатской страны, - иголка в стоге сена, иначе как объяснить отсутствие массовой паники в информационном и offline пространстве?

Попробуем проанализировать.

Во-первых, новость изначально появилась на cointelegraph и была взята с местного издания. При этом ещё в феврале 2018 года схема Pincoin была проанализирована и вполне разумно отнесена к одной из разновидностей пирамиды Понци. И далее пошли уже “расследования”, а точнее - перепечатывания одних и тех же данных в разных изданиях: как, например здесь или вот здесь.

Безусловно, для более глубокого анализа, возможно, потребуется знание вьетнамского языка, но общие запросы по Modern Tech и Pincoin не дают никаких дополнительных данных: абсолютно. Ни отсылок на форумы, ни на сканы жалоб, ни даже на официальные документы. Более того - подобные запросы не отображаются даже в ТОП-3 листах DuckDuckGo, который интегрирует поисковые запросы из разных источников...

Таким образом, никаких фактических жалоб, кроме описанных разве что здесь по данному “скаму” не зафиксировано: при этом речь идёт в статье о пользователе, вложившем $2 000, где остальные $559 998 000 (!?) остаётся тайной...

... никаких доказательств и фактов о том, что через Pincoin действительно похитили $660 000 000 на сегодняшний день не имеется".

Далее - AriseBank. Согласно официальному заключению SEC: "AriseBank заявляет, что собрал более 600 миллионов долларов", - то есть никаких данных помимо информации с самого сайта "банка" - нет. И это - на январь 2018 года. На январь 2019 года - никаких данных так и не появилось! Прошёл год...

При этом сами представители SEC заявляют:

- "Ответчики также сделали ложные заявления об ассоциации AriseBank с платформой обработки платежей... Visa" (стр. 2)

- Также AriseBank сделал ложные заявления о команде и руководящем её составе (там же)

- Более того (стр. 5): "хотя Ответчики (и) считают AriseBank банковской платформой, 5 января 2018 года Департамент банковского дела Техаса издал Приказ о прекращении и их деятельности", - то есть и здесь было сделано ложное заявление

- Далее идёт речь об (якобы) $1 000 000 на приватном раунде и (якобы) $410 000 000 на preSale (стр. 6)

- Сборы (стр. 6) якобы осущетсвлялись в следующих валютах: "Ethereum (ETH), Bitcoin (BTC), Litecoin (LTC), Dogecoin (DOGE), and NEM (XEM)"

- И всё это на фоне того (стр. 8), что "..Ответчики сделали ложные или вводящие в заблуждение заявления ... в своих технических документах, пресс-релизах и других публичных заявлениях".

В итоге имеем - заявление от незарегистрированной компании, выдвигающей, по мнению SEC, сплошные ложные заявления, но при этом - если по всем пунктам SEC данный аспект принимается (о ложности заяавлений), то почему-то по сборам - установлена обратная презумпция: полного доверия представителям AriseBank.

Говоря проще: за год - так и не получили доказательств от SEC/участников AriseBank о сборе тех самых $600 000 000. И навряд ли получим.

Что же касается Savedroid, то здесь ложность заявлений СМИ достигла апогея: "...в частности, Блумберг относит в своём исследовании его к ТОП-2 мошеннических проектов. Между тем, не только основатель проекта признался, что “никуда и никогда не исчезал”, но и в Сети, даже после его одиозного поступка не найдено никакой информации о том, что сервис перестал существовать и инвесторы действительно потеряли свои средства".

Теперь - ещё раз вернёмся к Блумберг, потому как именно он заявил, что: "хотя примерно 1/10-я часть сбора средств ICO была направлена на мошенников, подавляющее большинство из (этой десятой) 1,3 млрд. долларов пришлось

на три проекта, ... - Pincoin (660 миллионов долларов), AriseBank (600 миллионов долларов) и Savedroid (~ 50 миллионов долларов))". Далее "аналитическое" агенство ссылкается на то, что доверяет указанным сборам. Вот только на каком основании - данных не приводится: нет анализа кошельков ICO, нет анализа судебных решений и так далее. Нет ничего, кроме НЕ проверенных и, что важнее, НЕ проверяемых заявлений на сайтах проектов, которые налево и направо, как утверждает SEC и регулятор Вьетнама, "врут всем".

То есть: необходимых и достаточных доказательств о потери инвесторами $1 310 000 000 от данных 3х проектов нет.

Есть доказательства иного рода? Высылай на menaskop в любую соц. сеть - fb, vk, twitter, telegram, instagram - проверим, а пока - идём дальше.

Косвенные данные

Исследование WSJ по White papers

Для начала - возьмём анализ от The Wall Street Journal (рассмотрено - 3 300 ICO-проектов, опубликованный в конце 2018 года: "16% проектов выдавали по своим именем плагиат, который в первую очередь касался whitepaper проектов", - то есть потенциально именно 16% можно рассматривать как скам. При этом:

- Данные брались с ICOBench.com, Tokendata.io и ICORating.com

- Методология оценки была следующая: "... в текстах неоднократно встречается более 10 тыс. стандартных предложений. После этого тексты просмотрели вручную, убрали стандартные технические и юридические формулировки и выявили 207 плагиаторов. Используя данные Бюро переписи населения США, изданию удалось определить 86 проектов, в которых не указано ни одного действительного члена команды. При этом 14 проектов исказили информацию о своих организаторах. Также выяснилось, что в документах 27 ICO-стартапов встречаются стандартные обещания «отсутствия рисков», «гарантированной прибыли» и «возврата инвестиций», а также призывы «не упустить возможность». Сайты 276 проектов и вовсе не работали".

Таким образом, на потенциальный субъективный скам (в силу обмана о членах команды) претендуют сразу 86 из 3300 проектов, что составлят 2.61% в "лучшем" случае. Ещё 14 - потенциально могут быть таковыми: итого - 100 из 3300, или 3.03%. С правовой позиции - можно добавить ещё 27 (по крайне мере - по мнению SEC): итого - 127 bp 3300, или 3.85%.

Впрочем, не забывайте, что и Сатоши всех обманул со своей личностью: скамом Bitcoin это не сделало.

А вот далее - возникают вопросы:

- В отчёте указано: "сайты 276 проектов не работали". Допустим. Но повлияло ли это на рождение продуктов? Ведь основа любого проекта - репозиторий(ии) на Github, Gitlab и иже с ними, а сайт - удобная, по большей части - маркетинговая, оболочка, содержащая ссылку на такой репозиторий. Далее - а сколько эти проекты собрали от общего числа сборов? А сколько участников-инвесторов (будем называть их здесь и далее по тексту - также контрибуторами) не получило обратно свои вложения?

- И главный вопрос: 16% - это 100%й плагиат или плагиат какого-то, критического для WSJ, процента? (Если читаешь и имеешь прямой доступ к оригиналу статьи - поделись, будь ласков, данными).

В любом случае - ключевая и пиковая цифра: 16%. Предположим, что само по себе оспоримо и всё же, что все эти 16% - "чистый скам". И пойдём далее.

Отчёт от 3tscapital.com

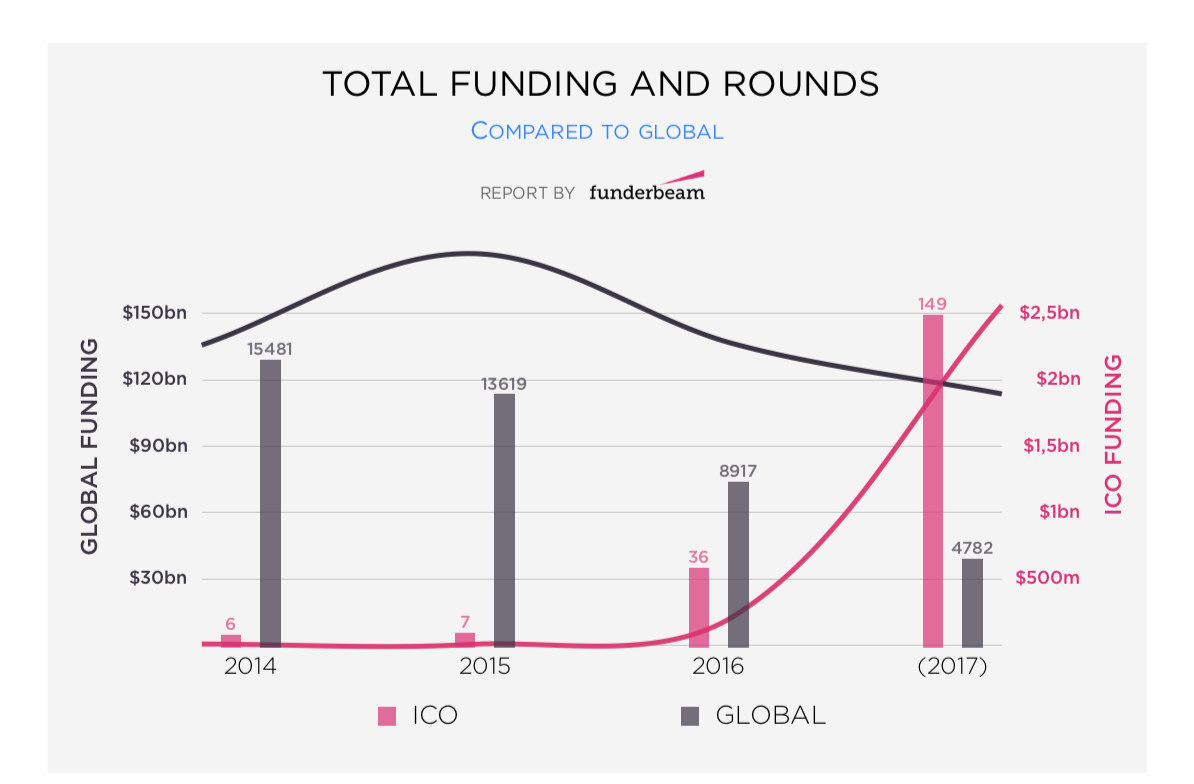

Сам pdf-отчёт находится - здесь, где данные рассмотрены в период с 2014 по 2017 гг. Никаких данных о скамах нет, зато есть чёткое и последовательное изложение о том, что: "в то время как глобальное финансирование несколько уменьшилось за последние несколько лет, ICO значительно возрасли в финансировании. Та же тенденция заметна и с количеством раундов. В то время как во всём мире количество раундов сокращалось быстрее, чем общий объём финансирования, в этом (2017) году количество раундов ICO подскочило до рекордно высокого уровня". Запомним этот вывод и пойдём дальше (подробней - по ссылке или здесь).

Впрочем, ровно такие же данные получены и другим независимым исследованием, правда - уже со стороны ROI ICO.

Криптозачистка в США и Канаде

Также - весьма популярная акция, проводимая с августа 2018 года, в Северной Америке. Найти полный перечень проверяемых не сложно - он опубликован. В данном случае, единственным показателем, что нужно обозначить, остаётся - общее количество ICO, проводимое до авгуса 2018 года.

Есть разные системы подсчётов - возьмём средний показатель (впрочем, можно его рассчитать по разному: как результат деления суммы максимального и минимального количества; как среднее от разных подсчётов и так далее). Например, здесь говорится о 1666 ICO с 2016 по август 2018 года; выше - о 3300 возможных ICO. По данным Coinschedule - с 2013 по август 2018 зафиксировано более 1410 ICO: эти данные важны, так как их использует в том числе и Forbes. По информации ICObench - с ноября 2017 по август 2018 проведено 1951 ICO (стр. 3). Можно искать и другие источники (пример): в любом случае получим примерно схожие диапазоны - от 1400 до 3300 (ибо только "за 2017 год по данным с сайтов: tokendata.io, icodrops.com, icodata.io, coinschedule.com, cryptocompare.com, smithandcrown.com было проведено более 1000 ICO, а за один только "январь 2018 года проведено порядка 250 ICO", а за полгода бума - более 600). Среднее число "итого" составит - 2350. То есть 200 проектов из 2350 составляет 8.51%.

Если же идти дальше, то на самом деле средний показатель тех, кто собрал хотя бы обозначенный/необходимый минимум, возрастёт, но процент от этого не увеличится: напротив.

Другие косвенные "улики"

- В отчёте EY (можно брать и ангийскую версию, но перевод в данном случае роли не играет) есть только общеизвестный (впрочем, оспоримый) показатель в 10% о "потерях ICO" при проведении.

- В анализе ТОП российский ICO указано, что: 3 из 5 достигли всех целей по RoadMap и создали работающие продукты, ещё один - достиг большей части поставленных бизнес-целей и только один потерпел, и то - относительную (см. выше), неудачу. Сюда же можно приплюсовать в целом положительный опыт и Kickico. Итого получим 67% успешности и только 17% - не. При этом эти 17%, ещё и снова, никто официально, в первую очередь - участники/инвесторы - скамом не называл, основываясь на доказательствах, а не "личном отношении".

- Найдёшь где-то чёткие обоснования, что цифры скама превышают в ICO, среди проектов, Собравших Средства, показатель хотя бы в 20% - пиши - с удовольствием изучу.

Общие выводы

- Большинство исследований, посвящённых скамам, основываются не на логических выводах, подкреплённых конкретными доказательствами, а субъективной интерпритацией.

- В частности, когда говорится о "46% не успешных проектов", речь идёт в первую очередь обо всех ICO-проектах, не достигших успехах, в том числе о тех, кто в сборах вообще не участвовал. Но какой в этом смысл? При изучении же конкретных цифр (в исследовании по ссылке выше: $233 000 000 из $6 000 000 000 - 3.88%) получается, что процент скамов по привлечённым средствам, а именно потеря средств - принципиальный для участника/инвестора критерей, составляет не более 3%-4% - 14-16%.

- Истинная проблема отрасли заключается в том, что рынок, как обозначил Блумберг, весьма точно идентифицирует скам и поэтому - не вкладывается в него, а итоги ICO многим лучше итогов VC/банковской сферы. Почему это проблема? Секрет прост - чёрный PR ICO/ITO/TGE ради надуманного гос. регулирования и необоснованного отстранения частных инвесторов, а равно и малого/среднего бизнеса, от эффективной формы инвестирования/финансирования.

До!