О криптопортфелях

Я не очень верю в "портфельные" стратегии для криптотрейнга по той причине, что создание эффективного портфеля подразумевает наличие доступа к различным инструментам значительно отличающимся по уровню риска и доходности. Если последнее действительно сильно разнится между разными криптоактивами, то довольно проблематично найти те, которые имеют настолько же варьирующийся уровень риска и отличающуюся финансовую суть торгуемого инструмента.

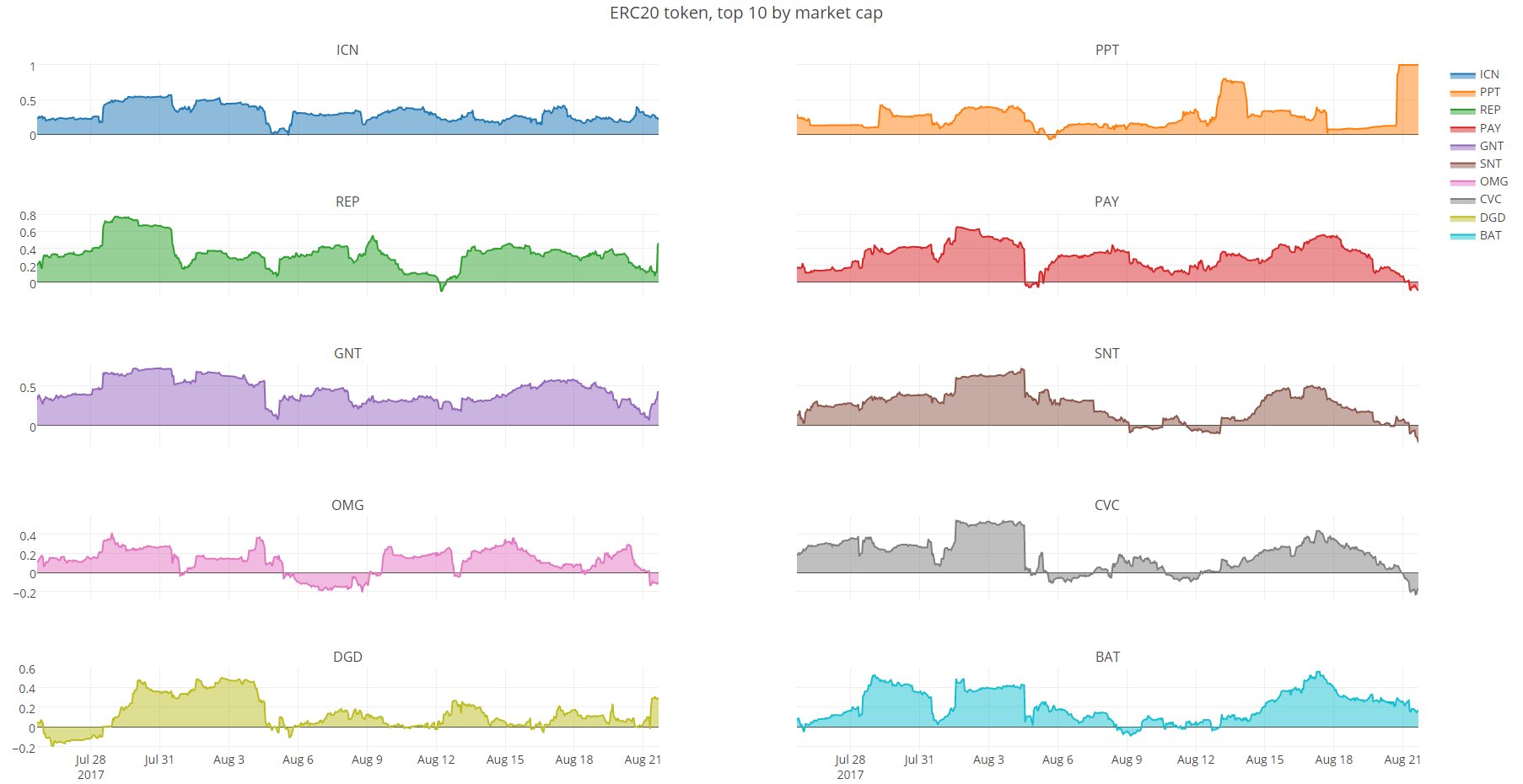

В частности, главная проблема любого портфельного фонда на блокчейне — это беспрецедентная скоррелированность всех возможных криптоактивов. Это, в прицнипе, интуитивно видно по графику: если начинает колбасить эфир или биткоин, то это непременно сказывается на всех альтах. Причин несколько:

- Биткоин и Эфир используются как прокси валюты: нельзя вложить в ICO или вывести в фиат НЕ через эти две.

- Трейдинг альтов на 98% это трейдинг к BTC/ETH и соответственно фиксация прибыли к этой самой прокси-валюте. При этом капитализация отдельного проекта номинируется в долларах без привязки к курсу BTC.

- Почти все ICO проекты имеют схожую структру рисков; для инвесторов токены разных проектов взаимозаменяемы с точки зрения веса в портфеле.

Выше на графике приведена корреляция топ-10 ERC20 токенов — можно невооруженным взглядом заметить очевидную связь. На втором графике показана обща корреляция всех токенов (-1 - обратная корреляция, 0 - корреляция отсуствует, 1 - полная корреляция)

автор графика: https://twitter.com/NCvanEgmond

Мой тезис в том, что такого рода зависимость активов друг от друга показывается не только их торговую суть, но — что важнее — фундаментальную причину формирования цен на криптоактивы. А именно: практически все успешные криптопроекты (кроме Биткоина, который единственный можно считать функционирующей и самодостаточной организацией) на сегодняшний день являются чем-то вроде стартапов на стадии pre-seed/seed, то есть либо готовят к показу, либо уже имеют готовый прототип своего продукта, но, что важно, не более. Сюда можно отнести все самые известные криптопроекты (не валюты): Gnosis/Augur, Steemit/Akasha, Storj/Filecoin, Civic, EOS, Brave, Golem/SONM, IOTA и далее по списку ваших любимых токенов, включая, кстати, Ethereum, разработчики которого всячески каждый раз стремятся напомнить сообществу, что пусть это уже не прототип, но и явно не релизная версия ПО.

Таким образом, прослеживается следующая аналогия между рынков криптоактивов и традиционных стартапов: инвестор с портфелем токенов это нечто вроде LP венчурного фонда с профилем риска Х не особо чурающегося разных вертикалей в рамках IT-бизнеса. Ваш доход, как LP, зависит не от успеха конкретного проекта, а от скорости роста индустрии (криптоэкономики в нашем случае) в целом. Следовательно, ваш показатель это индекс, а индекс криптоэкономики — это, очевидно, курс Bitcoin. Чтобы криптопроекты выстуреливали, им критически необходима экосистема: чтобы рос Gnosis, у людей должен быть спрос на экономически достоверную инстину; чтобы рос Storj, у людей должна быть крипта, чтобы за него расплачиваться; чтобы рос Steemit и Brave, у рекламодателей должна быть мотивация покупать трафик за крипту, а у пользователей мотивация получать доход в крипте, ну и так далее — создавая финансовую и техническую экосистему необходимо предоставить весь спектр возможного использования.

Наивный вывод из этого в том, что ваша цель как инвестора — рост индустрии, значит ставка на индекс, а самый простой (и наименее рискованный) способ сделать это — купить биткоинов. Просто buy & hold стратегия по этой же самой логике не обеспечит вам доходность ниже или равную индексу, а долгосрочно демонстрировать лучшую, чем индекс стратегию позволит только активное управление. Что не плохо, но значительно трудозатратнее.