Стоимость акций и дивиденды

Дивиденды — это часть прибыли компании, которая выплачивается ее акционерам. Дивиденды рассчитываются на каждую акцию. Например, 100 рублей на 1 акцию. Искусство управления компанией состоит в том, чтобы найти баланс: какую часть прибыли выплачивать в виде дивидендов, а какую - инвестировать в расширение производства.

Если выплачивать 100% прибыли акционерам, то на развитие компании денег не останется. Это приведет к тому, что дивиденды не только не будут увеличиваться, но и могут уменьшиться в течение нескольких лет.

При выборе акций для инвестирования нужно быть осторожным если компания направляет больше 50% прибыли на дивиденды, и разобраться, зачем она это делает. Например, оператор сотовой связи не видит возможности для расширения бизнеса, так как количество абонентов ограничено населением страны, и выплачивает 80-100% прибыли в виде дивидендов. Это нормально. Если вы инвестируете в такого оператора связи, то вероятно будете получать стабильные дивиденды в течение нескольких лет. Акции не упадут, но и расти не будут, поскольку дивиденды не будут увеличиваться.

Еще один пример: компания направляет 150% прибыли на дивиденды, проедая ранее накопленные запасы наличности или привлекая кредиты для их выплаты. Эта ситуация не нормальна. Ожидайте, что как только большие дивиденды закончатся, акции компании упадут.

Если компания вообще не выплачивает дивиденды, то инвесторам стоит ее обходить стороной. Топ-менеджмент может утверждать, что это хорошо, когда вся прибыль идет на развитие, и что акции будут расти сильнее. Но кто знает, насколько топ-менеджмент эффективно инвестирует деньги компании. Зачастую это заканчивается плохо: менеджеры под флагом “диверсификации и выхода на глобальные рынки” приобретают непрофильные и убыточные бизнесы и теряют деньги вместо того, чтобы заплатить дивиденды. Опыт показывает, что акции компаний, которые платят растущие дивиденды растут сильнее.

Для инвестора жизненно важно иметь постоянный доход в виде дивидендов, чтобы реинвестировать, потому что цена акции не предсказуема: может идти вниз и вверх. А дивиденды нужны, чтобы жить и инвестировать.

Эффективный процент выплаты дивидендов находится в районе 25-50% от чистой прибыли.

Иногда за базу для выплаты дивидендов берут не чистую прибыль, а свободный денежный поток или EBITDA. Это случается, когда компания хочет и может выплатить дивидендов больше, чем чистая прибыль, за счет:

- сокращения инвестиций в основные средства (часть амортизационных расходов направляется на выплату дивидендов);

- сокращения оборотного капитала (компания может распродать запасы продукции и уменьшить дебиторскую задолженность);

- привлечения кредитов.

Хорошо это или плохо - нужно анализировать в каждом конкретном случае, для каждой компании отдельно. Общего рецепта нет. В этом и заключается работа инвестора - анализировать отчетность, прогнозировать и принимать инвестиционные решения.

Может ли пассивный инвестор жить на дивиденды

Инвесторы формируют активный портфель, который подразумевает выбор конкретных бумаг, а не покупку индекса, в том числе, для получения высокого пассивного дохода.

Сразу отложим в сторону российский рынок ПИФов и ETF, так как отечественные фонды не выплачивают текущий доход пайщикам, а реинвестируют, за счет чего стоимость паев растет. На рынке США большинство ETF также реинвестируют дивиденды и купоны. Но есть некоторая часть ETF, по которым выплачиваются доходы пайщикам.

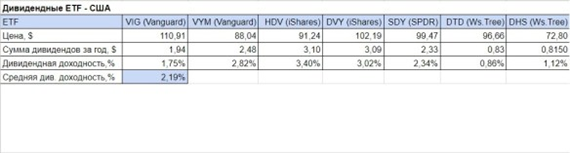

Пассивный портфель из дивидендных ETF США

Как мы видим, средняя див. доходность низкая — 2,19% годовых.

Теперь посмотрим, на что может рассчитывать активный инвестор, вкладывая деньги на российском рынке.

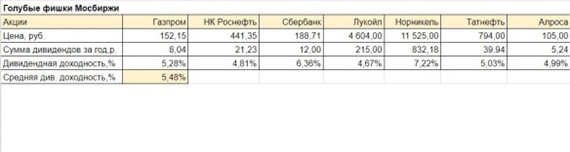

Дивидендный портфель из голубых фишек Мосбиржи

Уже в 2 раза больше - 5,48%

Дивидендный портфель из акций средней и малой капитализации Мосбиржи

В среднем 11,79%

С уверенностью выигрывает дивидендный портфель из акций средней и малой капитализации Мосбиржи. Некоторые могут сказать,что 2% в долларах — это тоже неплохо! («курочка по зернышку»). Тогда вот так.

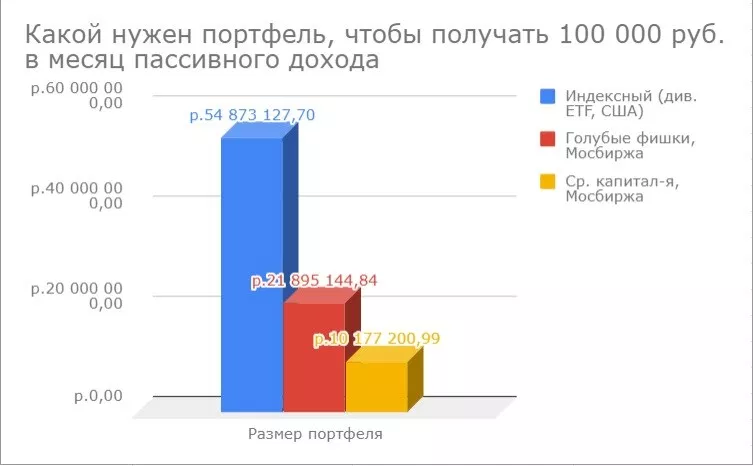

Какой нужен портфель, чтобы получать пассивный доход 100 000 руб. в месяц

Видно, что чтобы жить на пассивный доход с американского рынка нужно быть практически долларовым миллионером. Для подавляющего большинства инвесторов это остается несбыточной мечтой.

Пассивный инвестор не сможет жить на дивиденды, так как для этого нужен слишком большой портфель (почти миллион долларов). Для подавляющего большинства накопить такую сумму не реально.

Если вы хотите получать высокий пассивный доход вам нужно сформировать активный портфель из дивидендных акций средней и малой капитализации на Мосбирже.

Для тех, кто не хочет рисковать, есть промежуточный вариант — дивидендный портфель из голубых фишек. Но тогда вам нужен в 2 раза больший капитал, чтобы жить с рынка. И намного больше лет, чтобы его нарастить.

Еще есть следующий вариант: в период роста капитала вы используете портфель средней и малой капитализации, потом, когда капитал станет очень большим, переходите полностью в голубые фишки.

Я, как всегда, пошел своим путем - использую нечто среднее.

Стоимость акций и дивиденды. Где посмотреть и на сколько рассчитывать

Узнать стоимость акций большого количества компаний можно в сервисе гугл-финанс (https://www.google.com/finance). После перехода по ссылке в поисковой строке вам нужно указать название акции и/или ее тикер (краткое обозначение на бирже). Например, акции Газпрома (GAZP), акции Сбербанка (SBER), акции Роснефти (ROSN).

Если в гугл финанс этой акции нет (зачастую не бывает привилегированных акций), то посмотреть стоимость акций можно непосредственно на бирже https://www.moex.com/

Размер дивидендов

Можно узнать на специализированных сайтах. Например, закрытиереестров.рф.

Или посмотреть на сайте компании, акции которой вы ищите, в разделах: «Инвесторам», «дивиденды».

На какую сумму дивидендов можно рассчитывать

Обычно размер дивидендов равен стоимости денег в стране. Это может быть ключевая ставка ЦБ РФ или ставка Ruonia (межбанковские кредиты).

Если акция более рискованная, чем в среднем, то дивидендная доходность по ней выше на 2-3% и более, чем стоимость денег в стране. Это связано с тем, что рискованные акции рынок оценивает дешевле, чем они бы могли стоить.

Например, дивиденд по акции со средним уровнем риска составляет 85 руб. за год. Сколько должна стоить такая акция?

Решение. Ставка ЦБ РФ 7,25%. Прибавляем 3% за риск, получается 10,25%. Чтобы узнать цену акции делим дивиденд на указанную ставку, выраженную в долях единицы. 85 / 0,125 = 680 руб. Такая цена примерно будет и на рынке.

Можно ли получить большую дивидендную доходность, чем ставка ЦБ РФ или Ruonia

Да, в двух случаях:

- если покупать рискованные акции (что не всегда хорошо),

- если вы купили акцию давно и дивиденд со временем вырос

Цена покупки акции у вас зафиксирована, а компания увеличивает ежегодно размер дивидендов. Таким образом и дивидендная доходность у вас растет.

Например, акция стоит 1000 руб. и платит 70 руб. дивидендов в 1-ый год. Дивидендная доходность — 7%.

Через год компания решила увеличить дивиденды до 90 рублей. Ваша дивидендная доходность к цене покупки стала уже 9%.

Хотя на бирже цена акций подрастет таким образом, чтобы эти 90 руб. составляли 7% от цены акции (90 / 0,07 = 1285 руб.).

Таким образом, в вашем портфеле дивидендная доходность выросла, а дивидендная доходность на рынке осталась равной ставке ЦБ РФ или Ruonia.