Краудфандинг и инвестирование с использованием инструментов альтернативных финансов (главы из магистерской диссертации): часть 1

1. Введение: The era of financial disruption

1.1. Рождение и развитие финтех-сектора в период 2009-2018

Можно говорить о том, что финтех как сектор технологического (инновационного) предпринимательства зародился после финансового кризиса 2008 года. Попытки создания финтех-компаний (E-Loan (1997), Prosper (2006)) возникали и ранее. Но именно кризис стал триггером, который запустил процесс инноваций, и выявил спрос на новые продукты, инструменты и платформы, появившиеся после 2008 года. Основными итогами кризиса были:

- подрыв доверия к традиционной финансовой системе и понимание ее неэффективности;

- понимание чрезмерности роли финансовой системы в мировой экономике и причин возникновения кризиса (агентская проблема, риски too big to fail банков, проблемы регулирования финансового сектора);

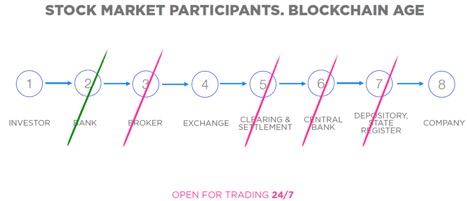

- потребность в прорывных инновациях (disruption), также получившая развитие в других отраслях (транспорт – Uber, путешествия – AirBNB, Booking.com / Expedia, ритейл – Amazon.com). Подрыв позиций прежних лидеров происходил за счет использования эффекта социального взаимодействия пользователей сети при участии онлайн-платформ (marketplace) и, таким образом, устранении посредников между производителем (продавцом, поставщиком, инвестором, …) и потребителем (покупателем, путешественником, фандрайзером, …).

Иллюстрация 1: Пример подрыва позиций традиционных игроков рынка (disruption) в финтех-проекте (источник: презентация Funderbeam.com)

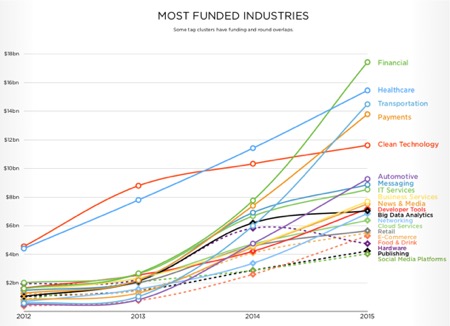

Само определение финтех-сегмента претерпевало эволюцию в последнее десятилетие. До 2012 года сектор именовался «финансовые инновации» или «финансовые услуги онлайн», и лишь в 2013 впервые вошел в употребление термин «финтех» как описание компаний, многие из которых имеют шансы стать новыми «единорогами» [Money Of The Future, 2016, Annual fintech research by Life.SREDA VC в сотрудничестве с INSEAD and Deloitte]. К концу 2015 года 46 финтех-компаний вошли в клуб «единорогов», то есть их капитализация превысила 1 млрд долл. [http://finovate.com/fintech-uni- corn-list-q2-2015-46-arrived-37- closing-in/] В том же году финтех впервые стал самым финансируемым сегментом рынка стартапов [STARTUP FUNDING IN 2015 Report by Funderbeam], получив более 17 млрд долл. инвестиций всех раундов, и опередив ближайших конкурентов (Healthcare, Transportation, Clean Tech).

Иллюстрация 2: Взлет инвестиций в финтех в 2015 году

В 2016 году Cambridge Centre for Alternative Finance, ведущий и наиболее авторитетный европейский институт, занимающийся исследованием финтеха и отрасли так называемых «альтернативных финансов», выпустил второй обзор рынка под заголовком «SUSTAINING MOMENTUM» - «сохраняя потенциал развития». В нем определены основные аспекты рынка по итогам 2015-2016:

- ежегодный прирост на 70 – 100 % (европейский финтех в 2015 превысил планку в 5 миллиардов долларов);

- пионеры рынка – США и Великобритания. Среди других европейских рынков выделены Франция, Германия и Нидерланды. Эстония стала лидером ЕС по объему финтех-рынка на душу населения;

- сегмент P2P кредитования является крупнейшим сектором самого финтеха. Вслед за ним идут акционерный краудфандинг (equity-based crowdfunding) и краудсорсинг (reward-based crowdfunding). Крупнейшими инвесторами сегмента P2P кредитования стали институциональные инвесторы – пенсионные фонды, управляющие компании и банки;

- наиболее серьезными рисками отрасли названы рост числе дефолтов в сегменте P2P кредитования, мошеннические схемы и жульничество создателей финтех-компаний, путающих понятия «финтех» и «финансовая пирамида».

2013 год стал не только годом, в который финтех оформился как ведущая инновационная отрасль, но и годом, в котором громко заявил о себе сектор криптовалют, блокчейна и криптоактивов.

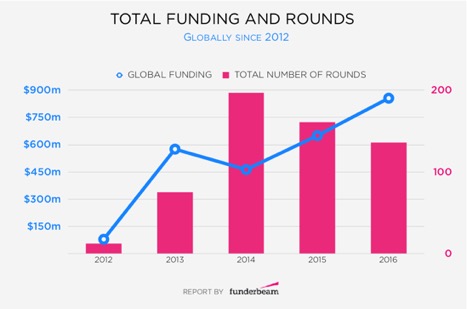

Иллюстрация 3: Рост ICO и инвестиций в блокчейн в 2012 – 2016 гг. [BLOCKCHAIN INDUSTRY REPORT 2017 funderbe.am/blockchainreport2017]

Сегмент начал активно расти в 2013, и к 2016 объем рынка инвестиций достиг 856 млн долл. по всему миру. При этом финансовые проекты, как и ожидалось, превалировали в данном сегменте. Крупнейшими проектами в блокчейне стали The Dao, Coinbase и Circle.com, а крупнейшими инвесторами – американские фонды Blockchain Capital, Pantera Capital и Digital Currency Group.

При том, что в 2017 году мир охладел к инвестициям в традиционный (уже!) финтех, этот год стал прорывным для сегмента криптовалют и криптоактивов, объем новых сделок на котором вырос в 10 раз относительно 2016 [ICO FUNDING REPORT 2017 by Funderbeam.com]. Оценочно объем ICO в 2017 году превысил 2,6 млрд долл.

Таким образом, за прошедшее десятилетие финтех-сегмент вырос и окреп, став одним из ключевых секторов новой экономики. Компании финтех-сегмента подрывают позиции компаний традиционного финансового сектора. Обозначим, чьи позиции подрывают финтех-компании сегмента, который исследуется в настоящей работе, а именно сегмента краудфандинга:

- P2P кредитование (disruptor, инноватор) –> банки (традиционный посредник);

- акционерный краудфандинг / краудсорсинг (disruptor, инноватор) –> венчурные фонды и фонды прямых инвестиций (VC) (традиционный посредник);

- благотворительный краудфандинг (disruptor, инноватор) -> благотворительные фонды и все виды non-profit организаций (традиционные формы некоммерческого финансирования).

Банки и традиционные финансовые организации, выполняющие в экономике функции аккумулирования средств населения и бизнеса и выдачи потребительских и коммерческих кредитов - это субъекты, чьи бизнес-модели и практики зародились задолго до эры интернета и онлайн коммуникаций. При этом, если смотреть на изменения, то зачастую банки и другие игроки финансового рынка используют те же практики, что и 10, 20, 100 лет назад. В конечном счете, кризис 2008 года продемонстрировал их полную профнепригодность и неэффективность в условиях новой экономики:

- чрезмерную забюрократизированность;

- чересчур небрежное отношение к риску;

- нежелание меняться под влиянием новых обстоятельств и потребностей клиентов;

- в конечном счете риски перекладываются на государства и налогоплательщиков (вкладчиков), тогда как акционеры банков неспособны нести убытки и отвечать по ранее принятым обязательствам.

Аналогично, сегмент венчурных инвестиций, зародившись в глубокой древности (вспомним арабские сукуки или ростовщичество в Европе), стал активно развиваться в 1960-е, но с тех пор не эволюционировал достаточно серьезно, сохранив атавистические и устаревшие черты, которые и привели к попыткам подрыва его позиций на рынке – т.н. disruption – со стороны компаний сегмента краудфандинга. Для сегмента VC по прежнему характерны:

- длительный цикл, предшествующий совершению сделок;

- раздутые комиссии в виде платы за успех и за управление;

- финансовая безответственность (убытки в любом случае ложатся на плечи конечных инвесторов, тогда как посредники участвуют только в прибылях);

- низкая результативность (доходность VC за последнее десятилетие уступает доходности индексных фондов при несравнимо более высоких издержках или рисках для инвесторов) [“VC: Enemy Is Us”, Report by Kauffman Foundation, May 2012].

Таким образом, компании финтех сегмента, а именно P2P кредитования и иных форм краудфандинга, стали инноваторами, подрывающими позиции традиционных игроков финансового рынка в наиболее рискованных областях их деятельности (потребительское кредитование, кредитование и финансирование малого бизнеса, венчурное финансирование), используя для этого современные информационные технологии (Big Data, Risk assessment), обеспечивая непосредственно прямое взаимодействие сторон финансовых трансакций в рамках онлайн платформ (marketplace) и снижая издержки для сторон финансовых сделок как благодаря автоматизации, так и благодаря снижению комиссий и роли посредника.

В следующих разделах приведено описание ключевых понятий, причин, на которых строится успех финтех-компаний сегмента краудфандинга, а также классификация таких компаний по их специализации и особенностям используемых бизнес-моделей.

Продолжение следует...